Second trimestre difficile pour l’autre Boeing, qui n’arrive décidément pas à sortir d’une torpeur persistante. La gueule de bois semble interminable pour cette entreprise qui s’était reposée sur ses lauriers pendant de trop longues années et semble continuer à souffrir d’une gestion douteuse, doublée d’une culture d’entreprise apparemment toujours pas terrible non plus.

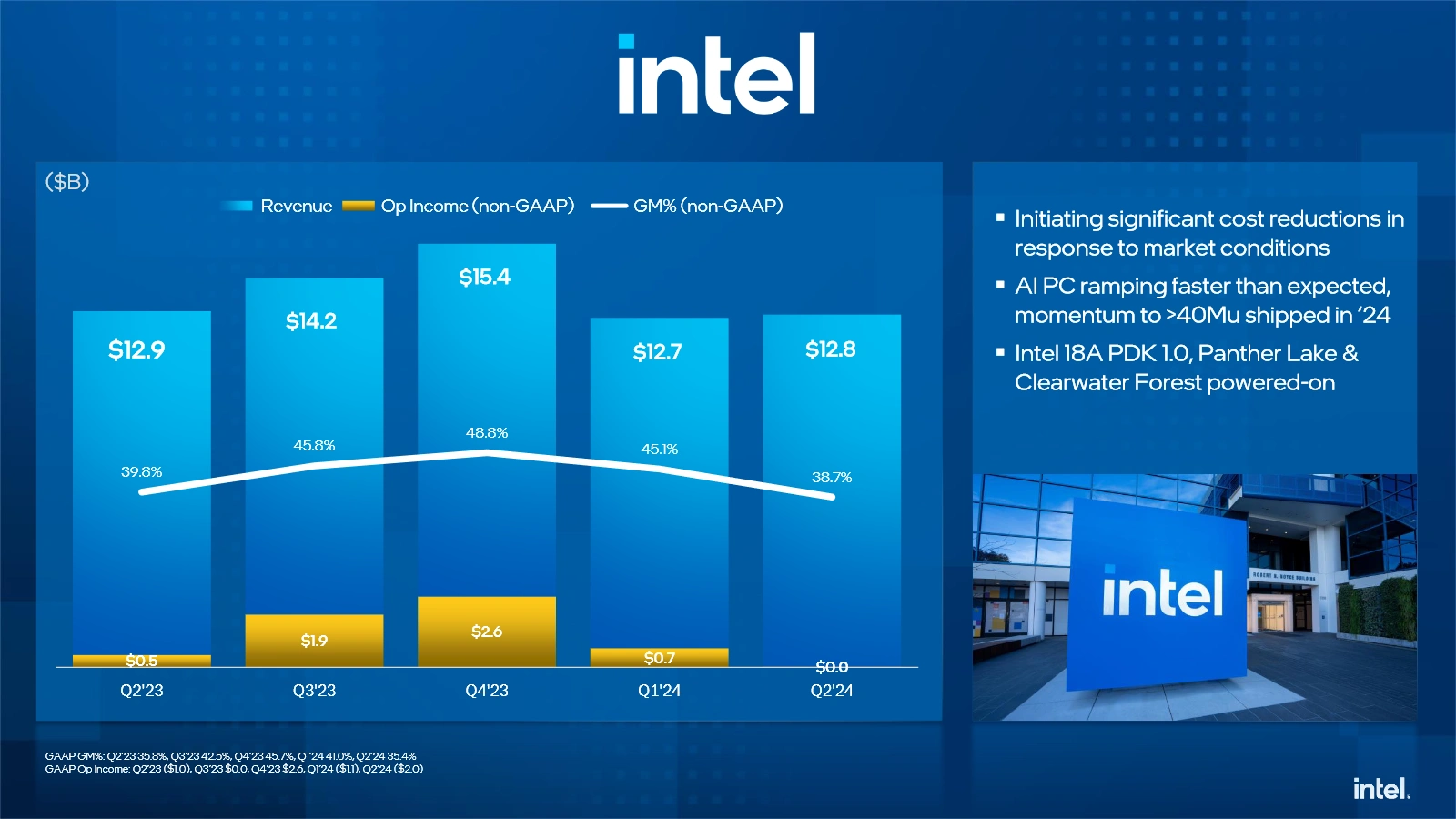

Avec un chiffre d’affaires à peine meilleur que celui du trimestre précédent (et inférieur à Q2 2023) et surtout moins bon qu'attendu, Intel a perdu 1,6 milliard de dollars (en GAAP, Gross Capital Expenditures, modèle standard qui permet une meilleure comparabilité ; non-GAAP, bien que non standardisé, reflèterait mieux les performances réelles de l’entreprise) ou gagné à peine 100 millions de dollars en non-GAAP. En bref, financièrement, ça ne va vraiment pas très fort et l’activité d’Intel lui coute même plus cher que ce qu’elle ne lui rapporte, ce qui est illustré par sa marge d’exploitation négative de 15,3 % ce trimestre...

Tout cela va bien entendu avoir des conséquences assez directes, dont une qui avait déjà fait causer officieusement ces derniers jours : des licenciements ! Intel a ainsi confirmé une réduction d’effectif de 15 %, ce qui se traduira approximativement par le remerciement de 15 000 à 17 000 employés au fil des prochains mois, soit une des plus grandes opérations de licenciement de son histoire. Le fondeur n’a pas précisé qu’elles seront exactement les divisions affectées.

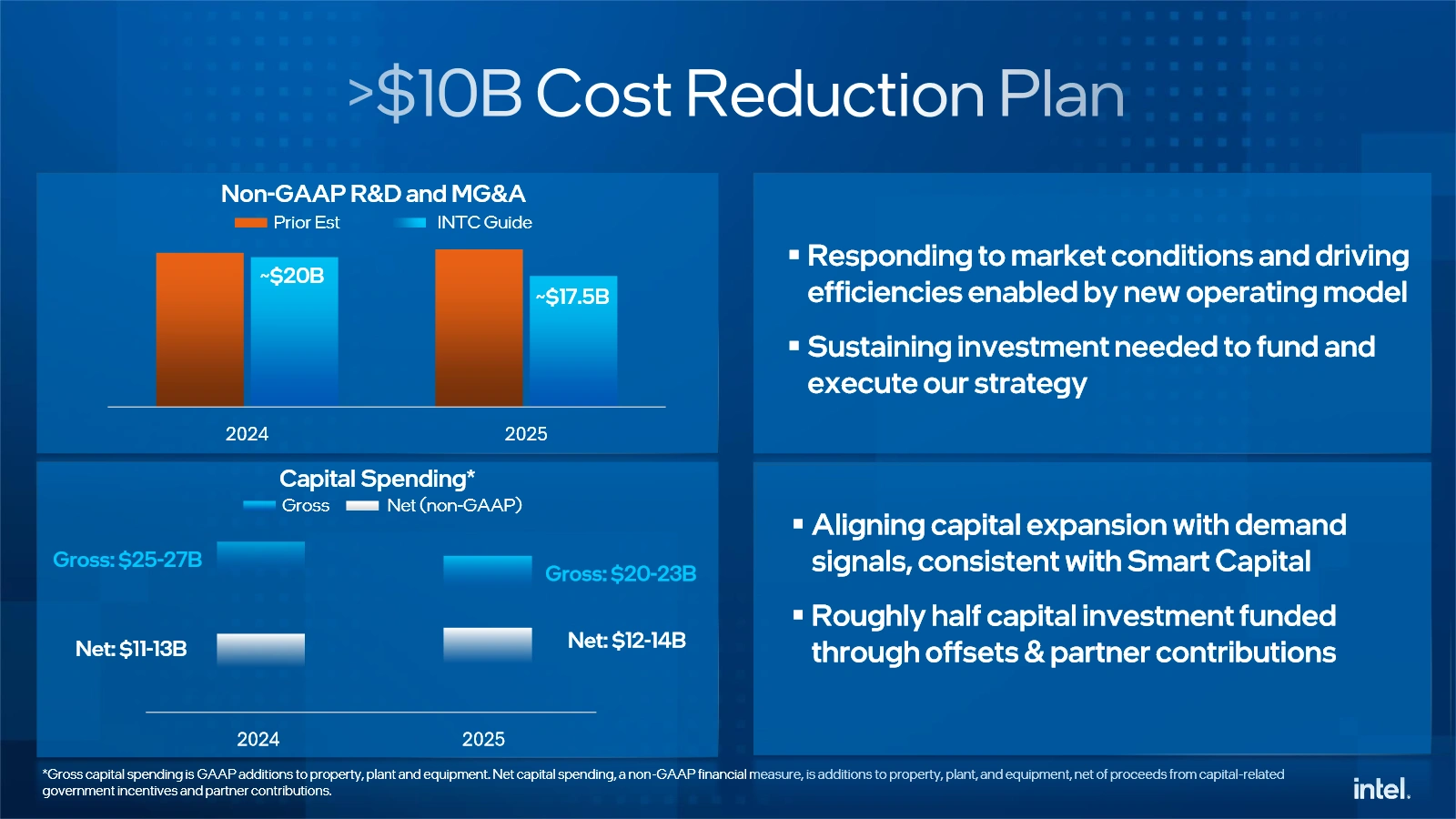

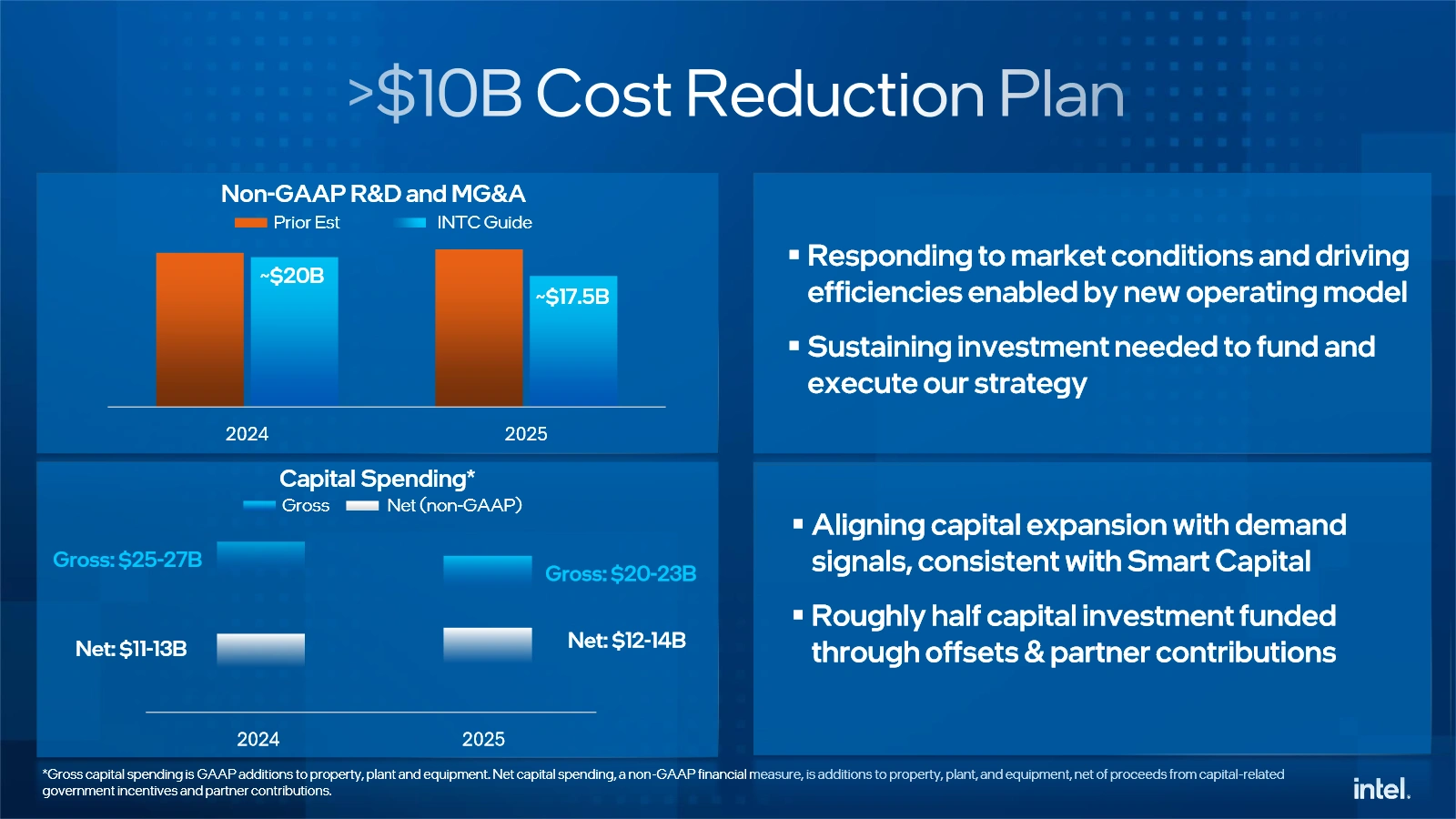

En revanche, la réduction des dépenses concerna pratiquement tout le monde : R&D, marketing, administration et même les dépenses en capital, y compris pour les usines. L’objectif est de réduire ses couts d’environ 20 % pour 2025, ou encore 10 milliards de dollars. Intel affirme toutefois que la stratégie IDM 2.0 est inchangée. Tout pour Intel Foundry, le reste est devenu assez secondaire.

Temporairement, la compagnie va également surprendre le paiement de dividendes à partir de Q4 2024, ce qu’elle aurait probablement dû faire il y a longtemps. Au fond, c’est toujours dans la continuité de l’opération de simplification et de décomplexification entamée progressivement depuis l’arrivée du PDG actuel, Pat Gelsinger, mais cette accélération soudaine n’en reste pas moins brutale. En attendant, rien de tout ça n’a suffi à rassurer les actionnaires et l’action a immédiatement dévissé d’un peu moins de 20 % en un clin d’œil (dans le cadre d’une journée déjà pas bien terrible pour l’industrie tech, il faut le préciser aussi).

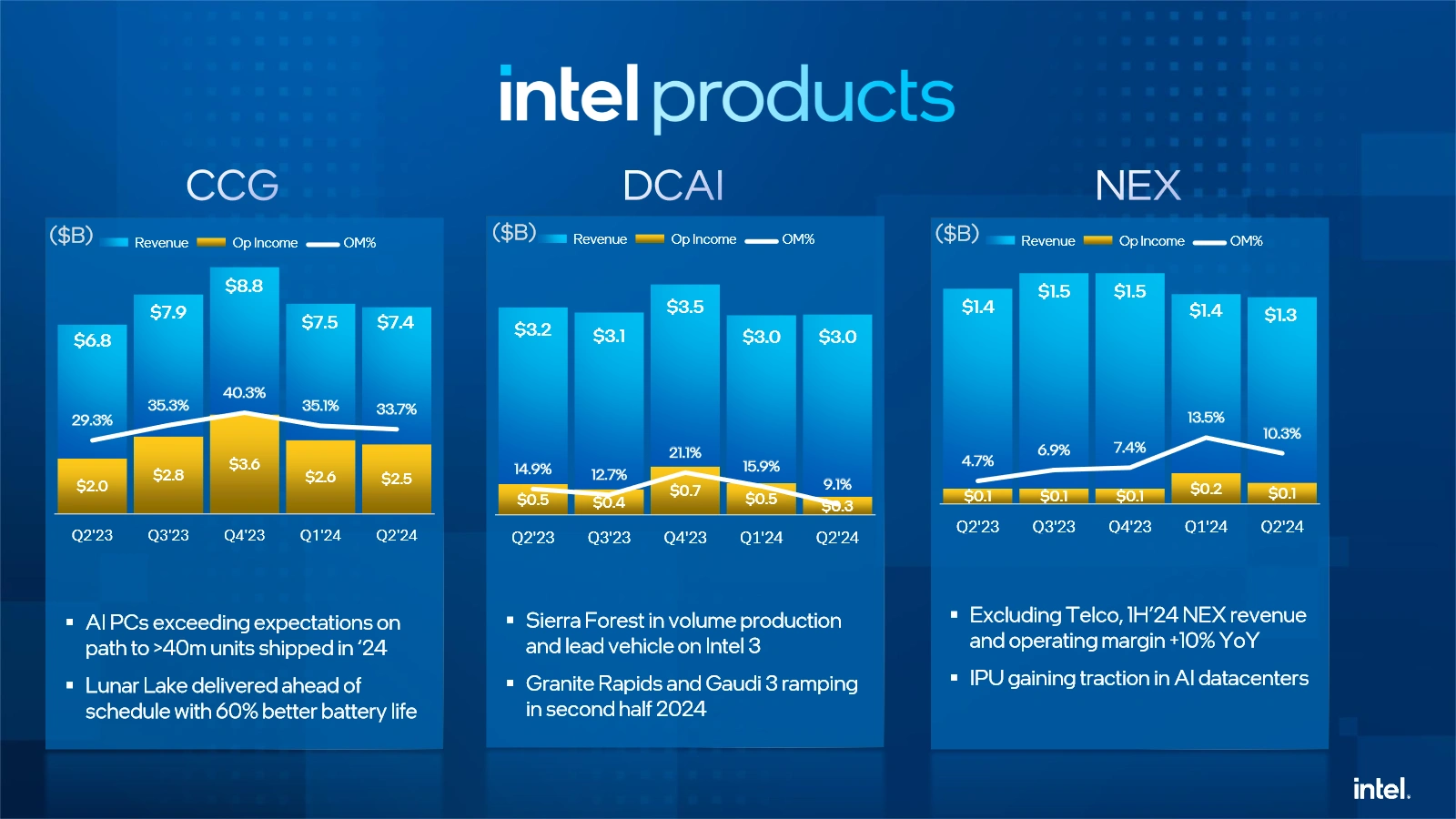

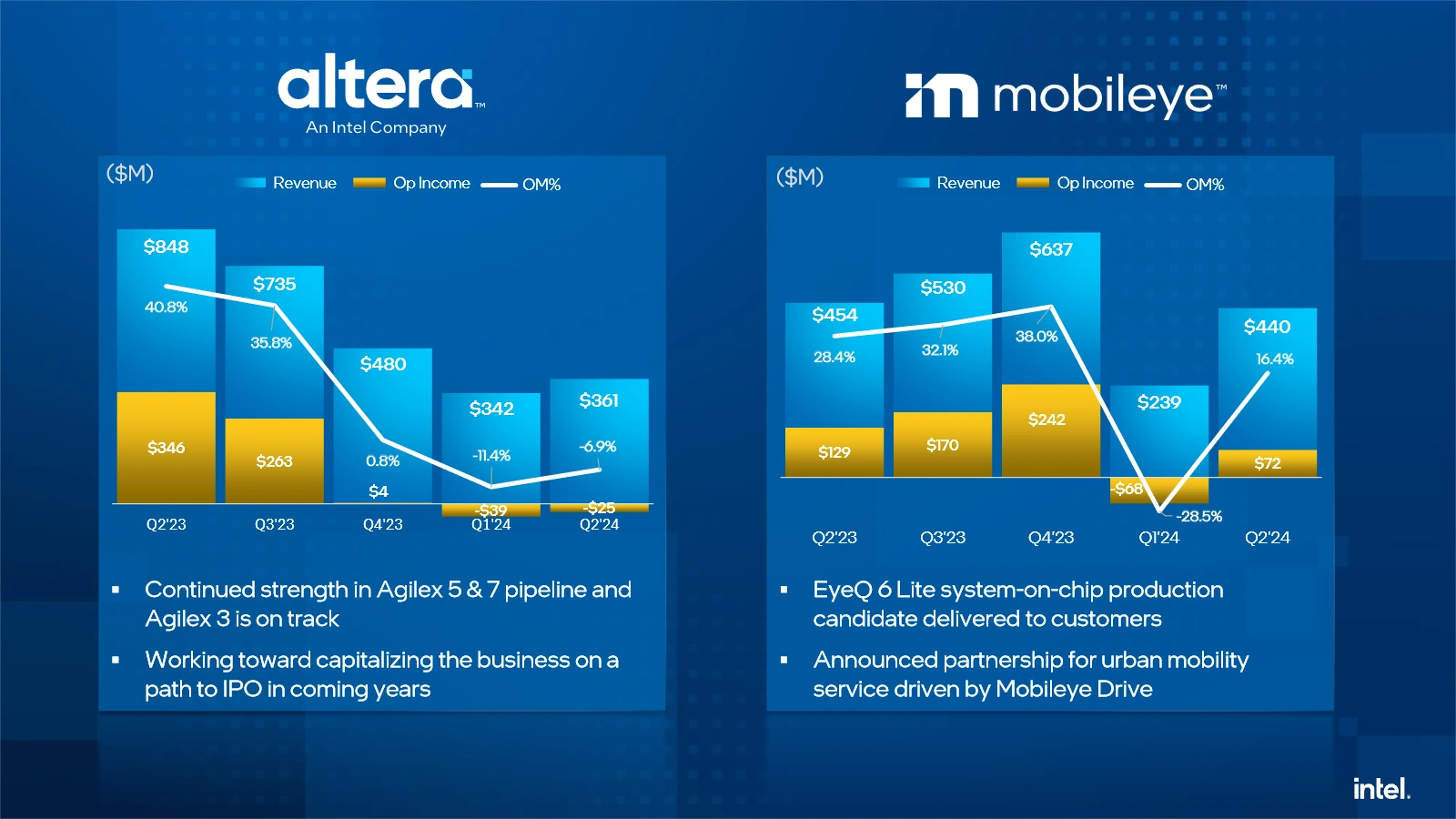

Passons tout de même en revue rapidement les différents segments du fondeur. CCG, DCAI et NEX ont tous été dans le rouge, avec des résultats positifs, mais en baisse. Tous les espoirs pour Q3 et Q4 résident du côté de Lunar Lake, les Xeon Sierra Forest 100 % E-cores (et premier produit Intel 3 du fondeur), ainsi que les accélérateurs Gaudi 3. Arriveront-ils à faire une différence ? Nous verrons bien. Coté desktop mainstream, Intel n’a pas trop parlé d'Arrow Lake, mais avec la catastrophe médiatique autour de Raptor Lake et des Ryzen 9000 à l’affut, la prochaine génération va avoir fort à faire. Plus ou moins devenue indépendante, Altera a continué à être déficitaire, malgré un léger mieux. Mobileye a fait figure d’exception, avec un joli rebondissement et un résultat positif.

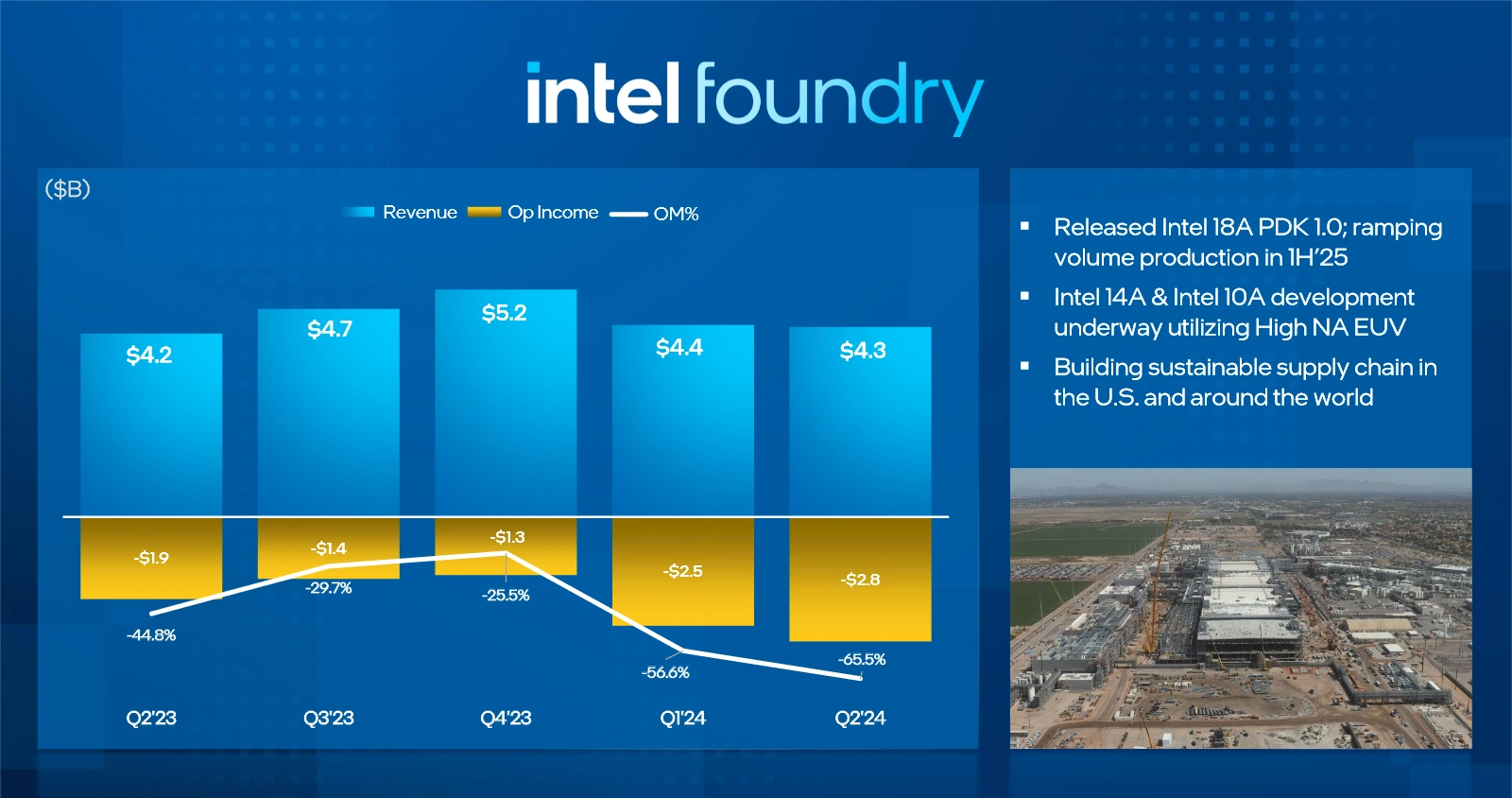

Nous en arrivons à Intel Foundry, l’aspirateur à thunes (et à subventions) du géant américain, et l’objet de tous ses efforts et sacrifices. Cette branche a rapporté encore un peu moins et coute plus cher que jamais ! La rentabilité, ce n’est pas encore pour tout de suite. Certes, c’est évidemment un projet de très longue haleine, mais dont le succès commercial n'est pas assuré pour autant. Intel a insisté et rappelé que l’achèvement de son plan 5N4Y (5 procédés en 4 ans) est en bon chemin, avec un Intel 18A presque prêt à sortir des bois via Panter Lake et Clearwater Forest (qui seront de véritables condensés de technologies avancées Intel et paraissent a priori prometteurs), et des Intel 14A et Intel 10A utilisant des EUV High-NA en phase de conception (ça, ce n'est pas nouveau). Qui sait, 2025 apportera peut-être enfin de meilleures choses pour le fondeur. En attendant, le chemin de croix va continuer.

Intel a non seulement le 10 nm qui a posé problème mais les gravures suivantes c'est pas ouf pour l'instant

L intel 4 meteor a pas été sur bureau faute de fréquence adéquat l intel 3 on a un xeon e core encore pas encore dispo en masse

Arrow lake est censé être en 20a les rumeurs parle du n3b pour le gros die

Pas encourageant tout ça

Tsmc fait des petits bon chaque année mais au moins c'est maîtrisé et avec le temps plusieurs petit bon ça en fait des gros