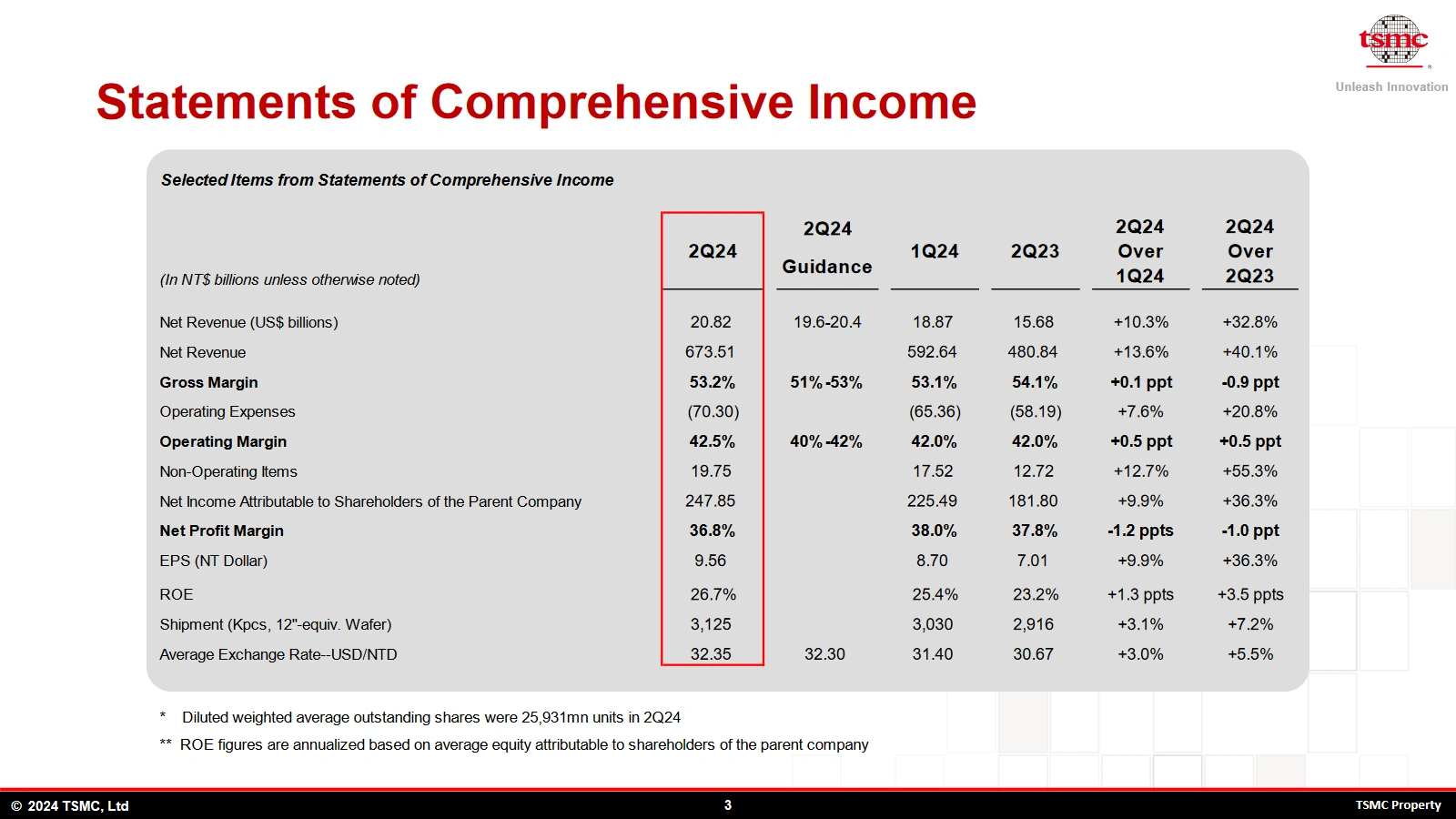

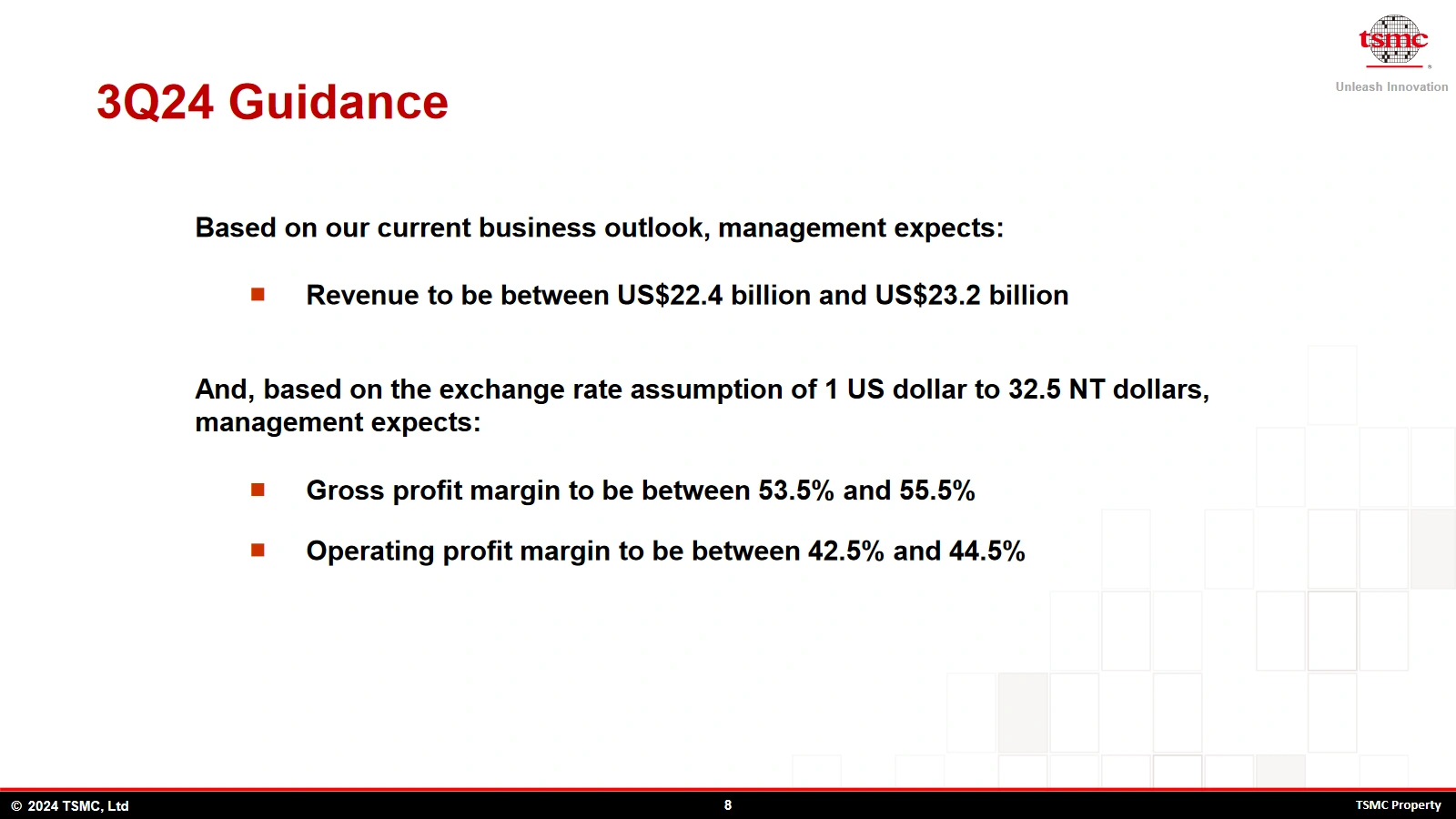

TSMC a réussi un tour de force assez intéressant pendant le second trimestre cette année, celui de faire bondir son chiffre d’affaires des ventes de plus de 40 %, alors que le volume de wafer n’a augmenté que de 7,2 % ! En dollars, ça s’est traduit par 20,82 milliards de ventes et un bénéfice de 7,7 milliards ! Cela représente une croissance notable par rapport à Q2 2023 - qui n’avait toutefois pas été un trimestre très exceptionnel - et une croissance effective, mais plus modeste par rapport à Q1 2024.

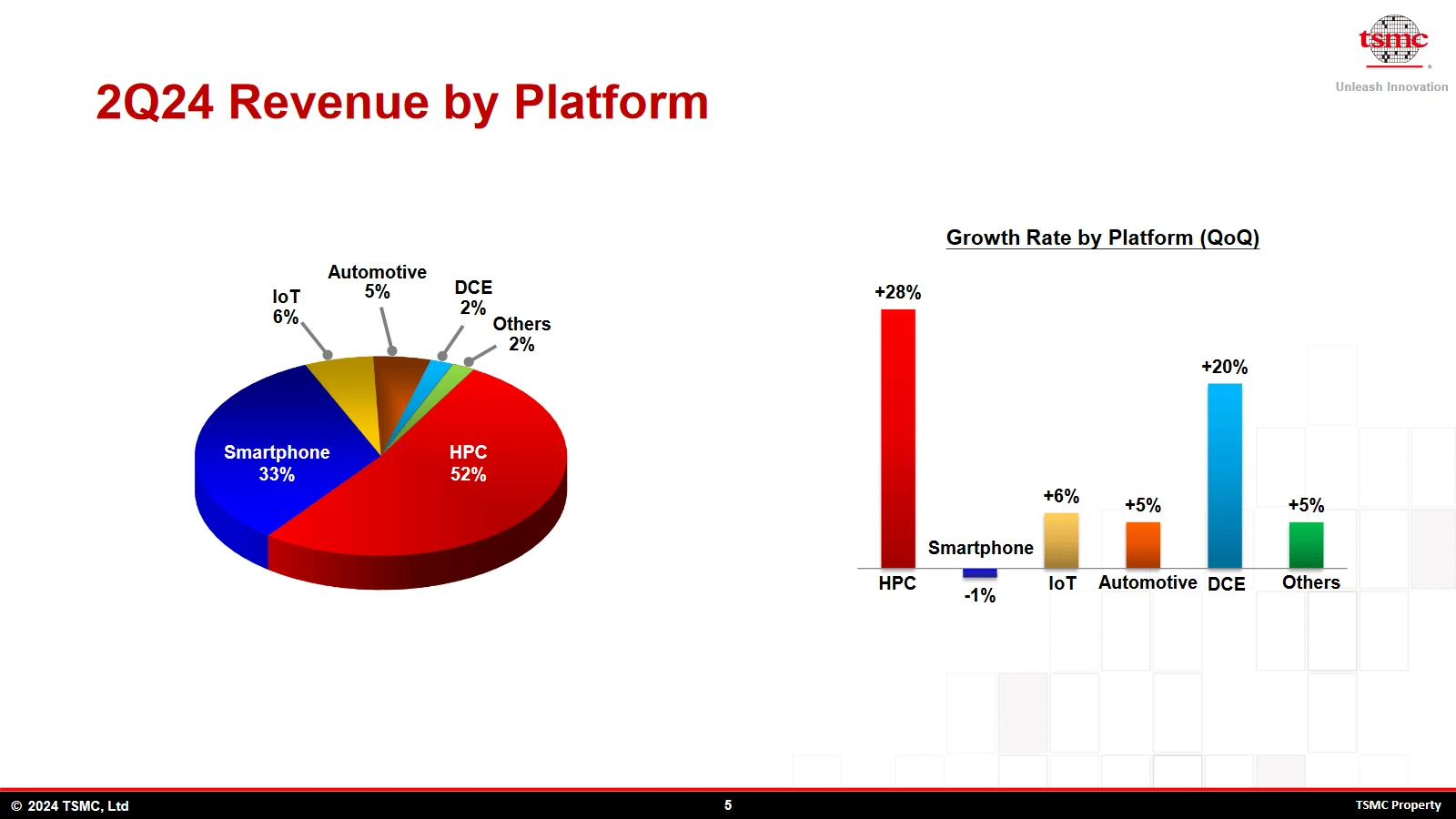

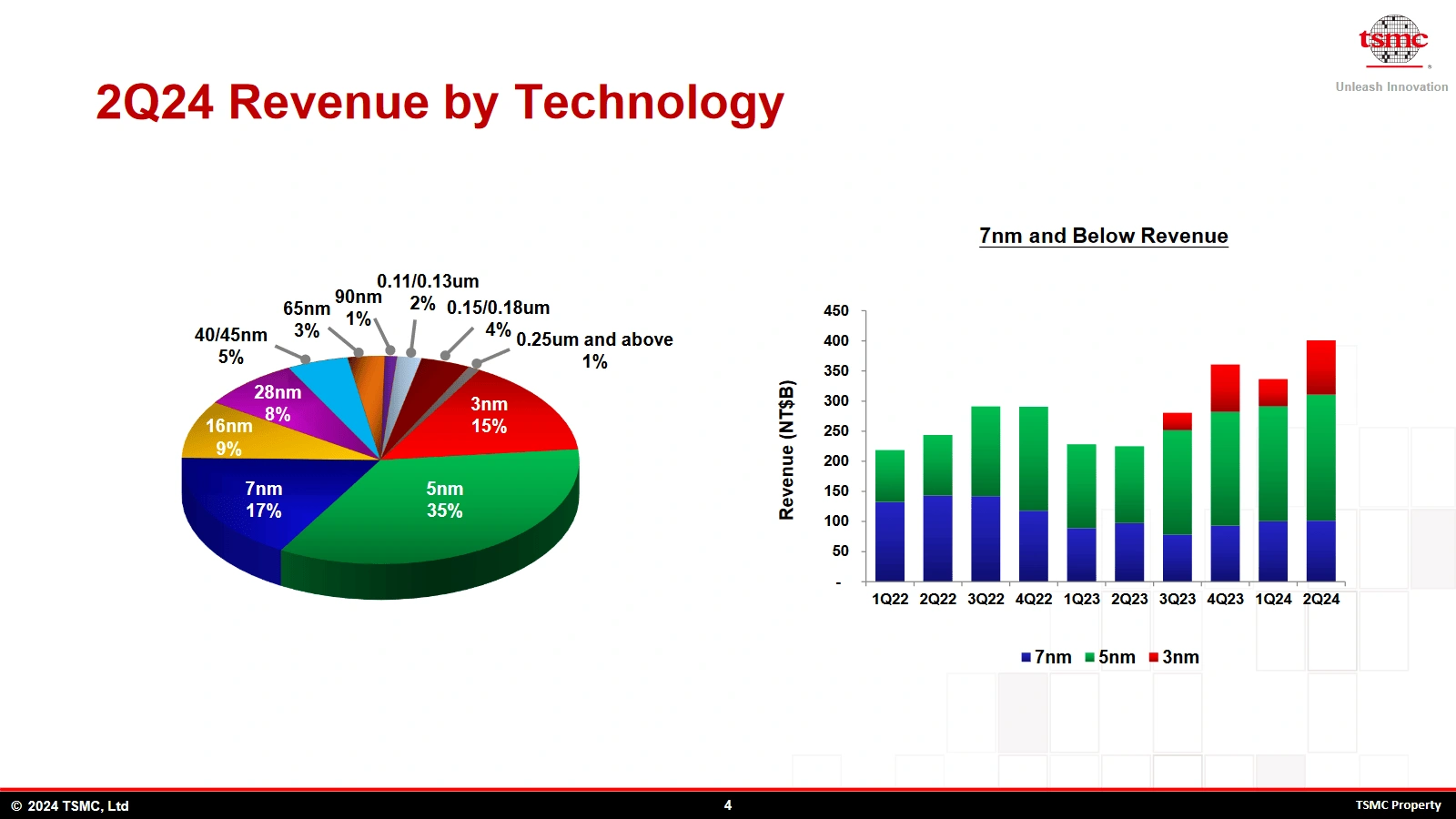

Comme on peut le voir sur la présentation du fondeur, la demande pour les procédés N5 et N3 a significativement augmenté, tandis que d’autres comme le N7 et le N6 se sont pour l’instant plutôt stabilisés suivant une phase de déclin (assez logique). À savoir que 15 % des ventes sont désormais générées par du wafer N3, bien plus rentable par son prix moyen supérieur aux technologies antérieures. Pour la première fois, le segment HPC a aussi représenté 52 % des parts des ventes de wafers de TSMC, ceci inclut autant les CPU et les GPU. Mais ce sont bien ces derniers qui ont été à l’origine de cette évolution, merci l’IA ! À ce propos, l’engouement actuel serait tel que TSMC anticipe une hausse continue de la demande en matière de puce IA et une augmentation des livraisons durant la seconde moitié de l’année. Par conséquent, TSMC pense que son chiffre d’affaires annuel a à présent le potentiel de croitre plus de 25 % par rapport à l’année dernière !

La suite des affaires consistera aussi à progresser sur le plan technologique. Le fondeur taïwanais a expliqué que N2 avance très bien et que tout se déroule pour l’instant dans les temps, voire un peu en avance, en sachant que son introduction est programmée pour 2025. À partir de là, le fondeur commencera à proposer un programme de transition à ses clients, comme d’habitude. TSMC pense que le N2 - et ses futures déclinaisons - devrait assez rapidement prendre le pas sur le N3 - et ses déclinaisons - en matière de vente. Le procédé A16 a également brièvement été mentionné, notamment pour dire qu’il progresse conformément au programme. Pour rappel, l’A16 de TSMC sera une sorte de 1,6 nm avec une nouvelle technologie de backside power delivery.

Reste le problème épineux de la capacité de production et de packaging CoWoS. Le patron de TSMC a déjà prévenu que la demande continuera à être supérieure à la capacité d’approvisionnement en 2025, et que l’équilibre sera peut-être atteint en 2026, peut-être. En somme, un argumentaire déjà tout prêt pour faire passer la pilule d’une nouvelle hausse - inévitable - des prix auprès des clients ! Cependant, le fondeur n’est pas passif. Il va doubler son potentiel CoWoS cette année, puis encore une fois l’année prochaine. En sus, le fondeur planifie déjà la conversion des lignes N5 en lignes N3, dont les machines partagent plus de 90 % de technologies communes, ce qui devrait faciliter l’opération. Selon TSMC, le N3 devrait rester longtemps un incontournable rentable de son catalogue. Néanmoins, le fondeur va tout de même devoir trouver le bon équilibre de conversion pour conserver une capacité N5 suffisante, cette génération étant également encore très en demande.

Pour finir, on vous laisse apprécier le clin d’œil évident du PDG de TSMC à son homologue chez NVIDIA, Jensen Huang, et sa catchphrase dorénavant célèbre qu’il avait prononcé lors du GTC 2018. Nous ne savons toujours pas quelle est exactement la part de NVIDIA dans les affaires de TSMC, mais il va de soi que l’américain est l’un de ses plus gros clients, si ce n’est le plus gros maintenant (il avait été estimé 2ᵉ en 2023) ! (Source : TSMC, via Computerbase)

The more you buy TSMC wafer, the more you save.

PDG de TSMC, C.C. Wei

Vivement qu'Intel concurrence TSMC, ça ne fera pas de mal.