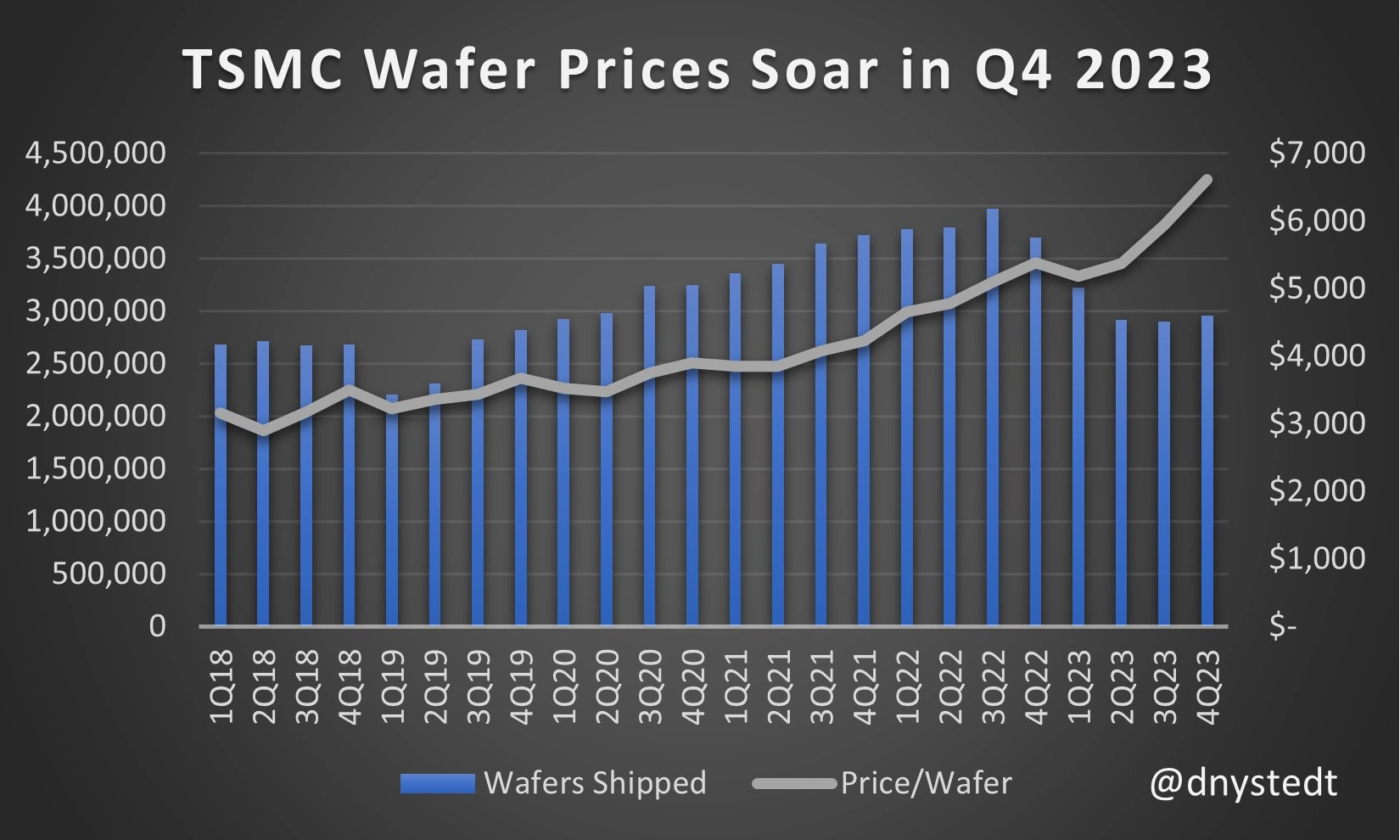

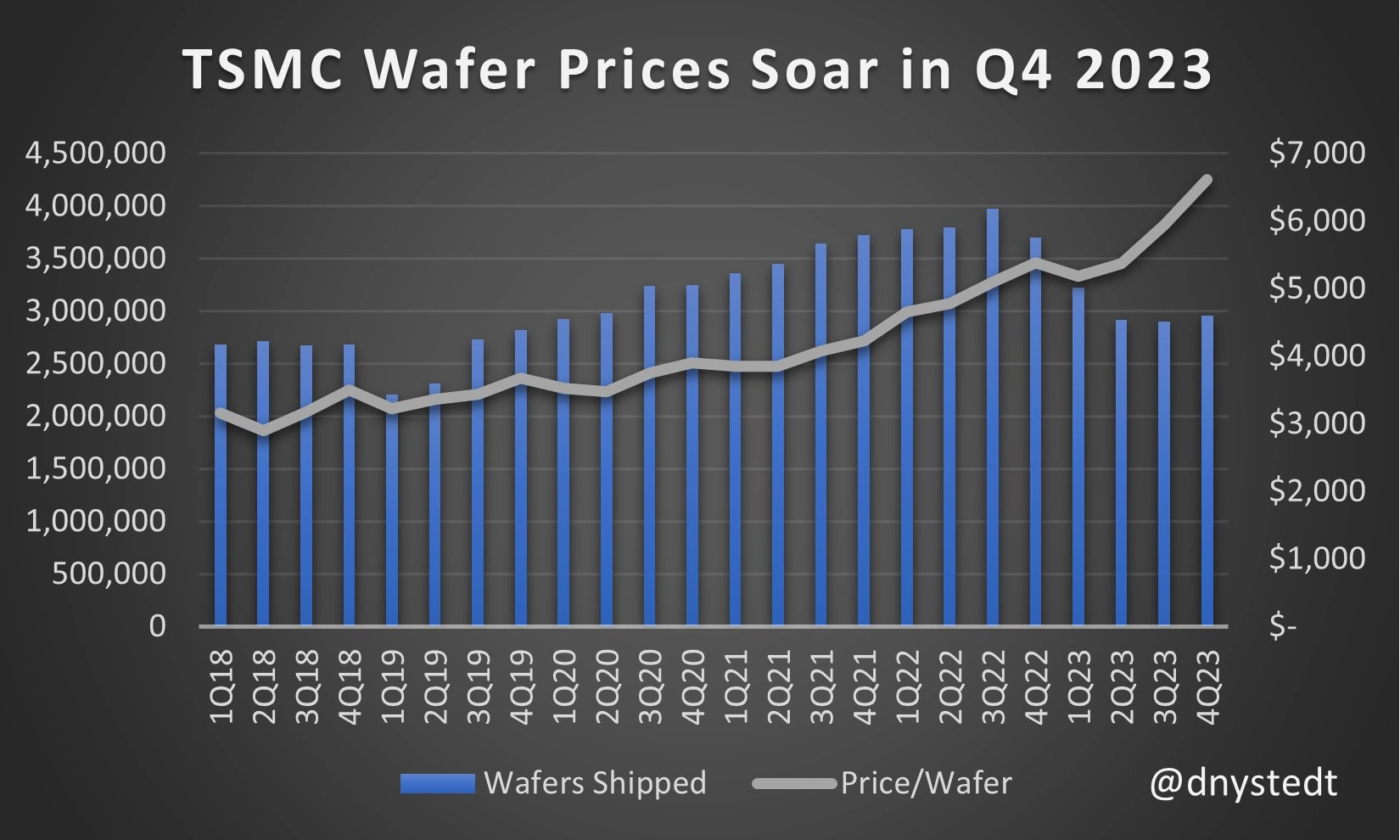

Des analystes ont profité de l’annonce des derniers résultats financiers de TSMC pour faire le point sur certains aspects de son commerce. En l’occurrence, une évolution intéressante et pourtant contradictoire a été constatée. En effet, le prix de vente moyen du wafer de 300 mm a augmenté de 22 % chez TSMC durant le 4ᵉ et dernier trimestre de 2023 et est passé à 6 611 $, alors qu’il était de 5384 $ pendant la même période en 2022, et ce, en dépit du fait que les livraisons de wafers ont été de 2,957 millions et 3,702 millions d’unités sur ces mêmes périodes, respectivement. En dézoomant encore un peu, on se rend compte que le prix du wafer aura effectivement fortement grimpé durant toute l’année passée, alors que celle-ci ne fut pas des plus exceptionnelles pour le semiconducteur par rapport aux précédentes. Et cependant, malgré ce déclin, le chiffre d’affaires net de TSMC n’a baissé que de 1,5 %.

Ceci a donc permis aux analystes de conclure tout d’abord que la résilience de TSMC est liée avant tout aux prix élevés pratiqués pour les wafers de puces produits sur les procédés les plus récents, et dans le cas présent, spécifiquement à l’adoption du procédé N3, particulièrement par le gros client qu’est Apple, qui s’en sert à la fois pour le SoC de son iPhone 15 Pro et nouveau MacBook Pro. Il se trouve ainsi que le seul moteur de la croissance de l’industrie du semiconducteur est à ce jour cette tarification en augmentation constante et le fait que les nouvelles technologies de produits deviennent plus cher au fil de temps, plutôt que l’augmentation des livraisons de puces, qu’il s’agisse de NAND, de DRAM, de SoC ou autre. De plus, ces dernières auraient d’ailleurs beaucoup baissé de 2019 à 2023, tout à l’inverse du prix de vente moyen d’une puce basée sur un procédé de pointe. Voilà qui laisse songeur quant à la tarification des puces de demain, notamment les plus grosses (comme un GPU) et réduit quand même un peu à néant l’espoir d’une amélioration des prix sur certains segments, du moins dans l’immédiat.

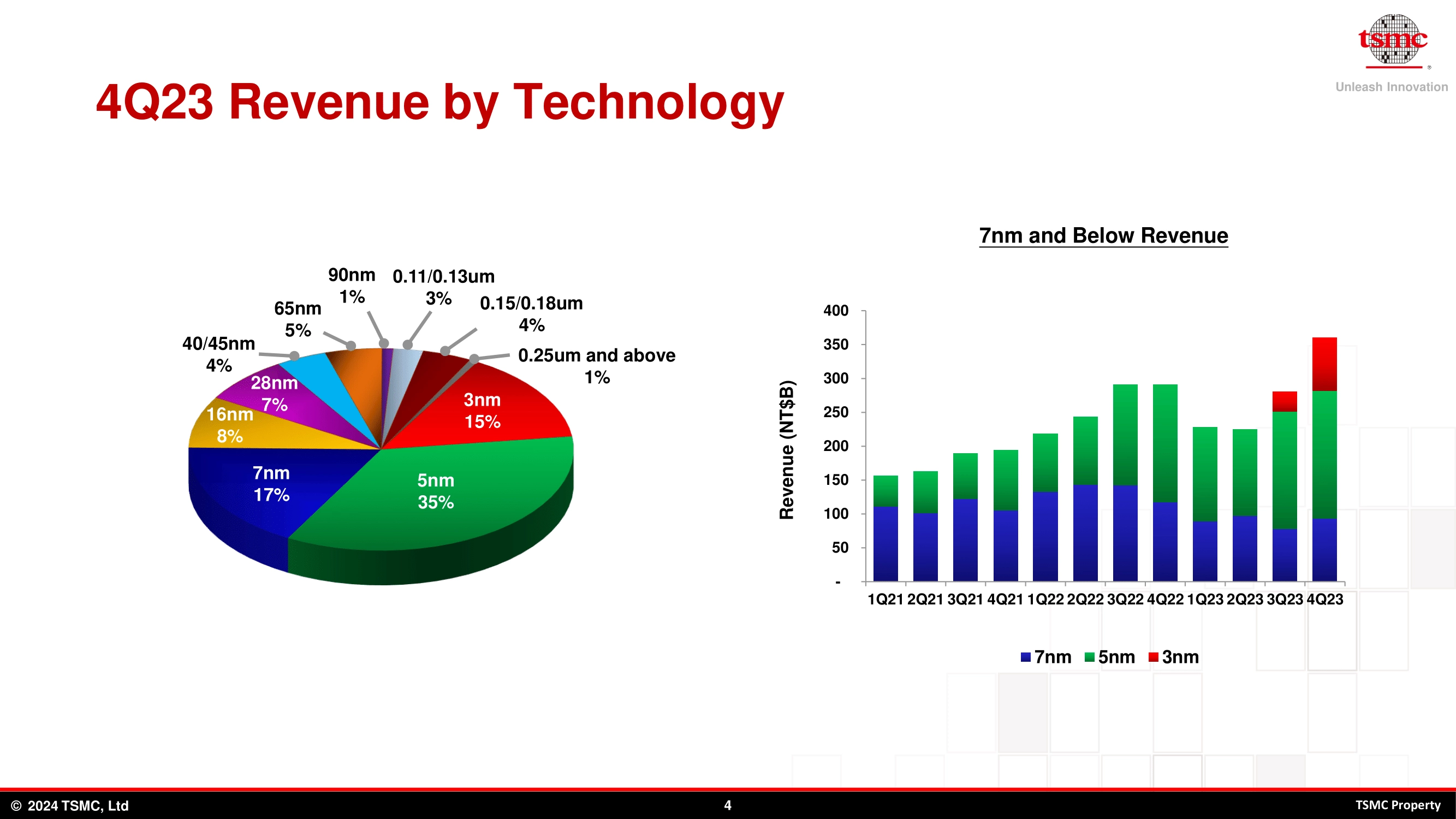

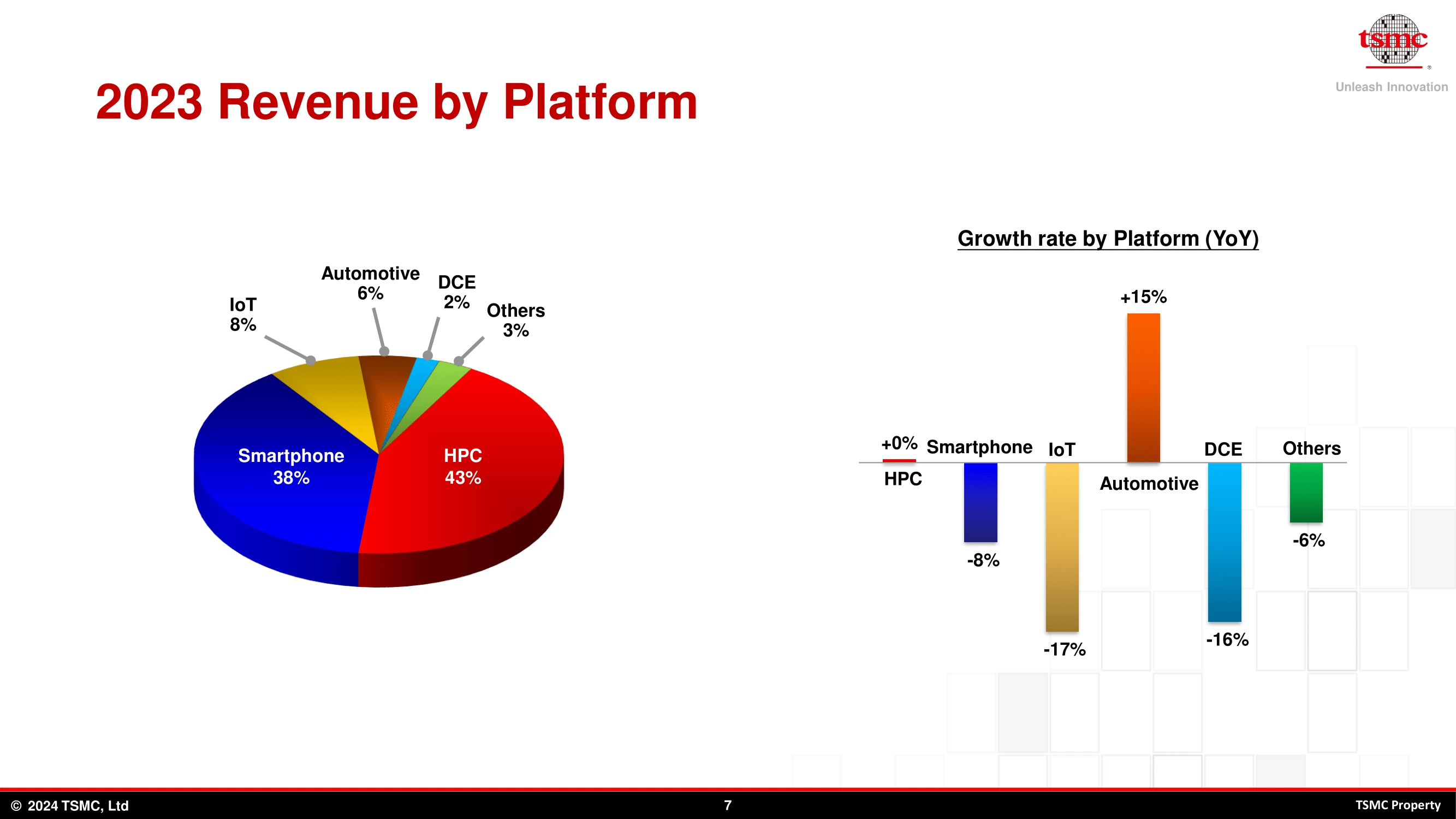

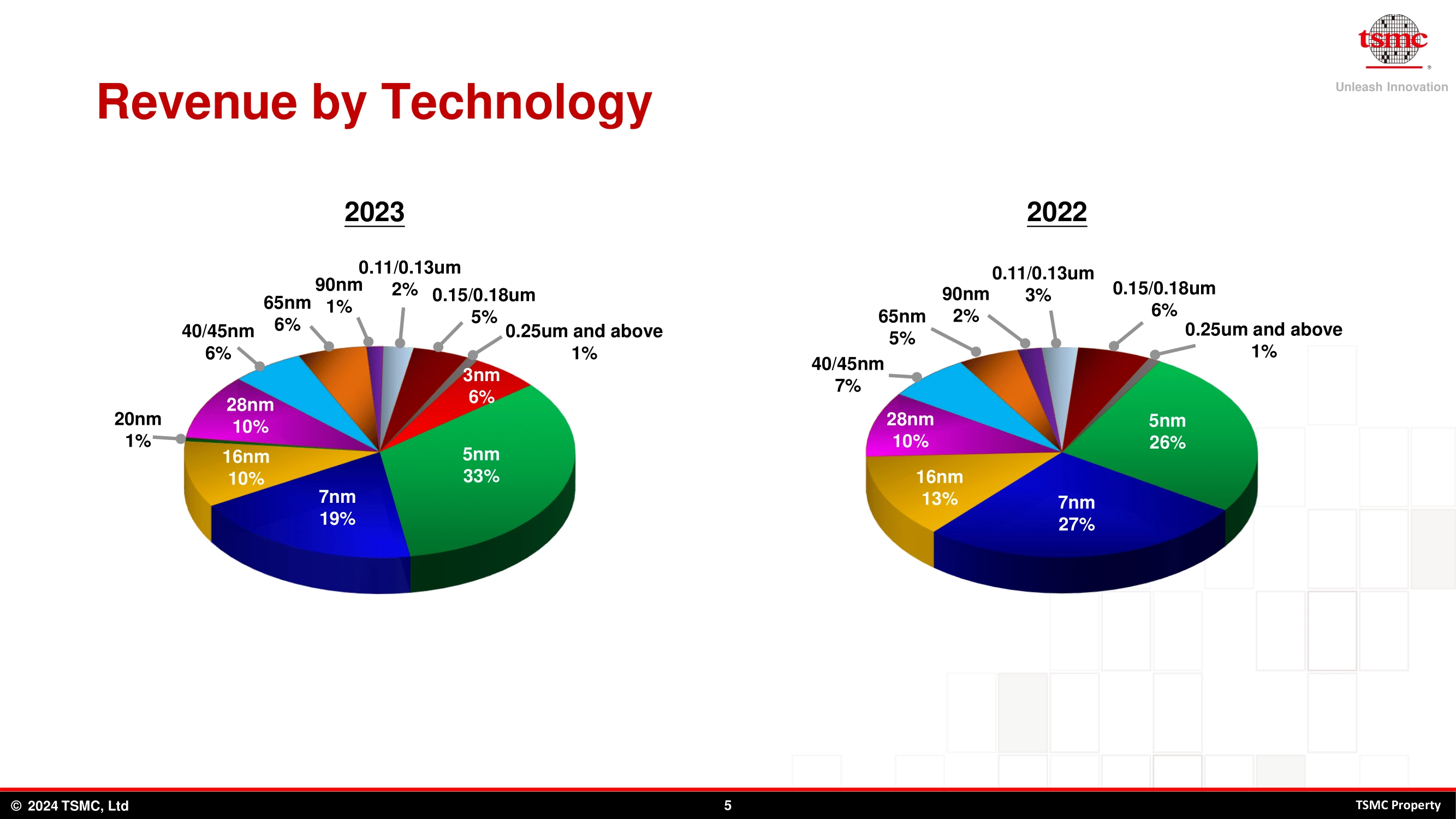

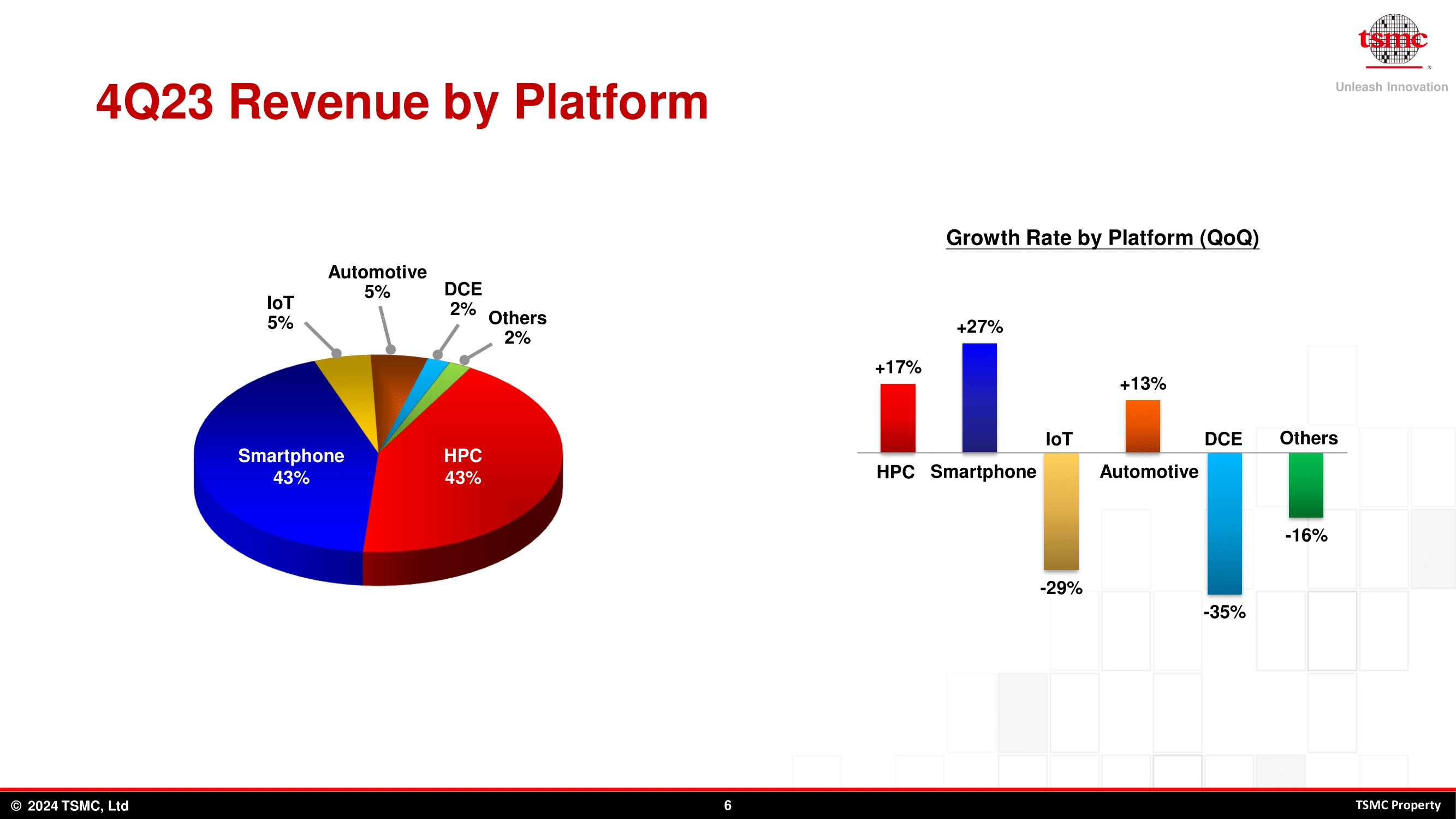

Cet état des faits se constate très bien en observant la part du revenu que représentent les nodes les plus avancés de TSMC. 3 nm, 5 nm et 7 nm (ceci inclut naturellement toutes les variantes, comme le 4 nm et 6 nm) ont ainsi constitué par moins de 67 % du chiffre d’affaires de la vente de wafers de TSMC - 15 % pour le N3, 39 % pour le N5 et 17 % pour le N7. Enfin, la distribution du chiffre d’affaires par plateforme chez TSMC a aussi évolué au fil de 2023. Le smartphone a reculé et est le HPC a pris les devants (merci l’IA). Mais la plus forte croissance de 2023 fut celle du chiffre d’affaires de la vente de wafers pour des puces destinées à l’automobile. Tout le reste était dans le rouge, à l’exception du HPC. (Source : Tom’s, Computerbase)

vs

vs

Il faut uniquement considérer le coût unitaire du transistor, et constater que celui-ci ne baisse plus

Comme la rapidité d'un CPU ou d'un GPU est proportionnelle au nombre de transistor qu'il comporte, ca veut dire que le rapport perfs/prix n'évolue plus