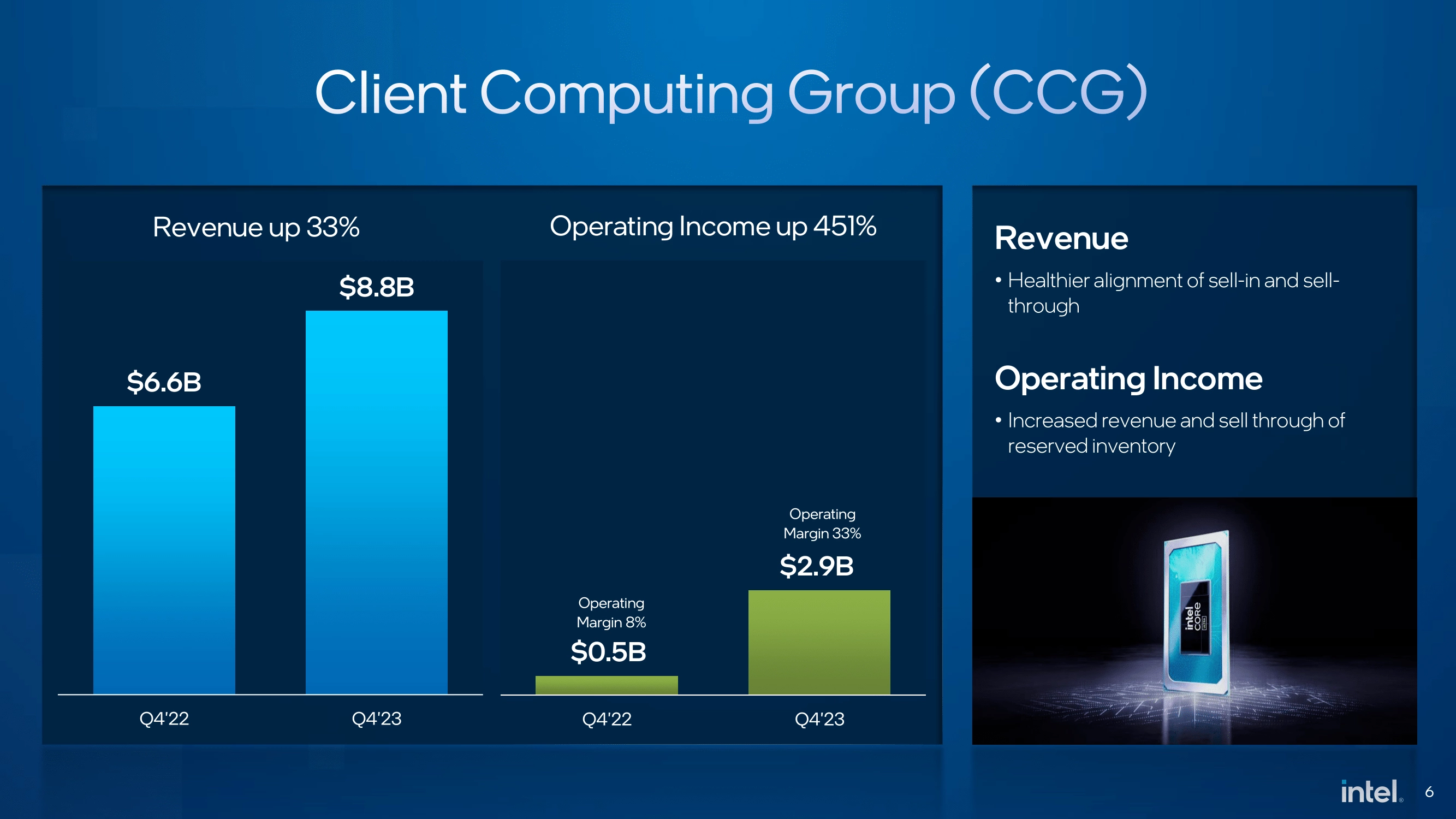

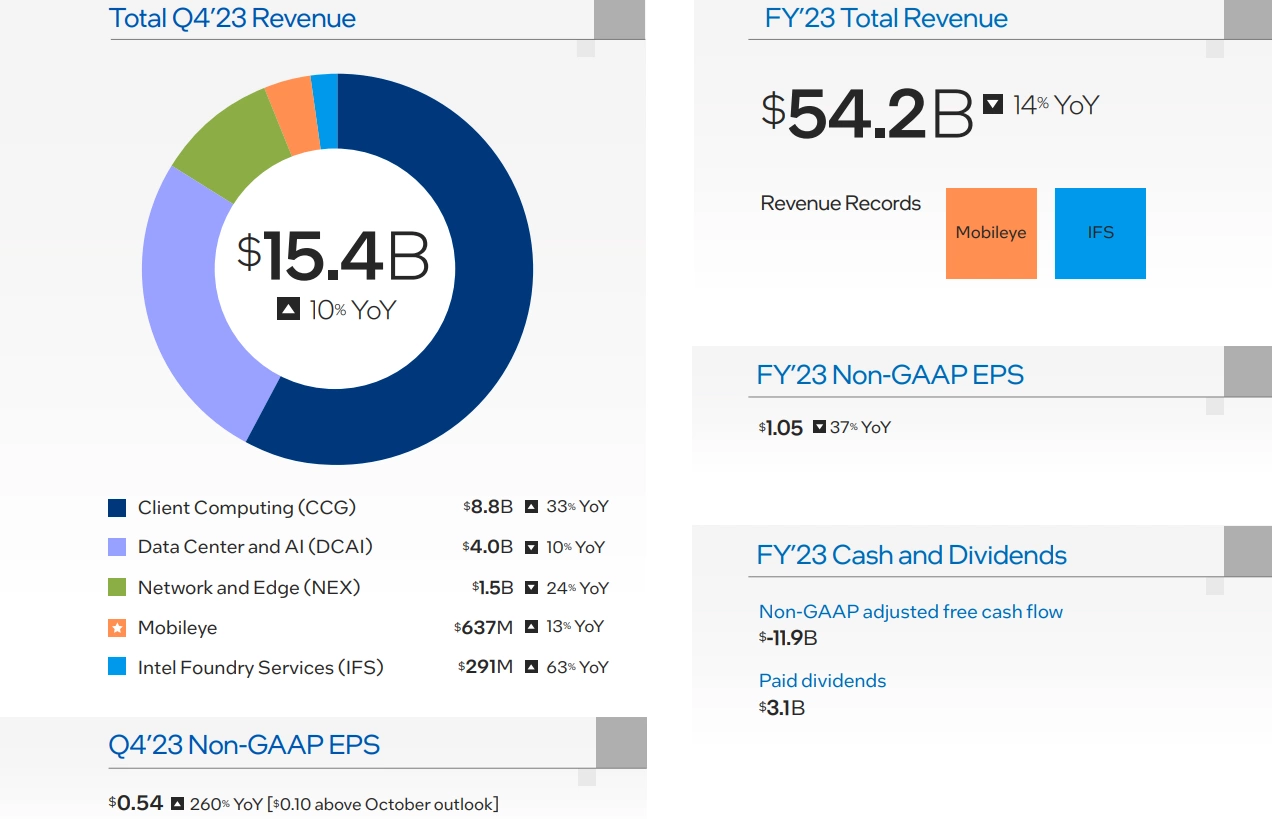

C’est l’heure du bilan 2023 pour Intel qui a donc bouclé son 4ᵉ et dernier trimestre pour cette année. Q4 2023 fut le meilleur (que prévu, par ailleurs) trimestre d’Intel pour l’année, supérieur au précédent et au-delà de celui de 2022, mais il conclut aussi une année moins bonne que la dernière, en dépit des records pour certaines de ses divisions. Pour entrer dans le vif du sujet, c’est bien le PC (division CCG) qui a cette fois-ci sauvé les meubles chez le fondeur. Bon, il faut dire que celle-ci avait commencé l’année d’assez bas. Sans véritables nouveautés arrivées à temps sur le terrain, Intel a tout de même réussi à bien profiter de ce qu’il avait déjà sous la main. Heureusement, parce que le reste n’est pas toujours folichon.

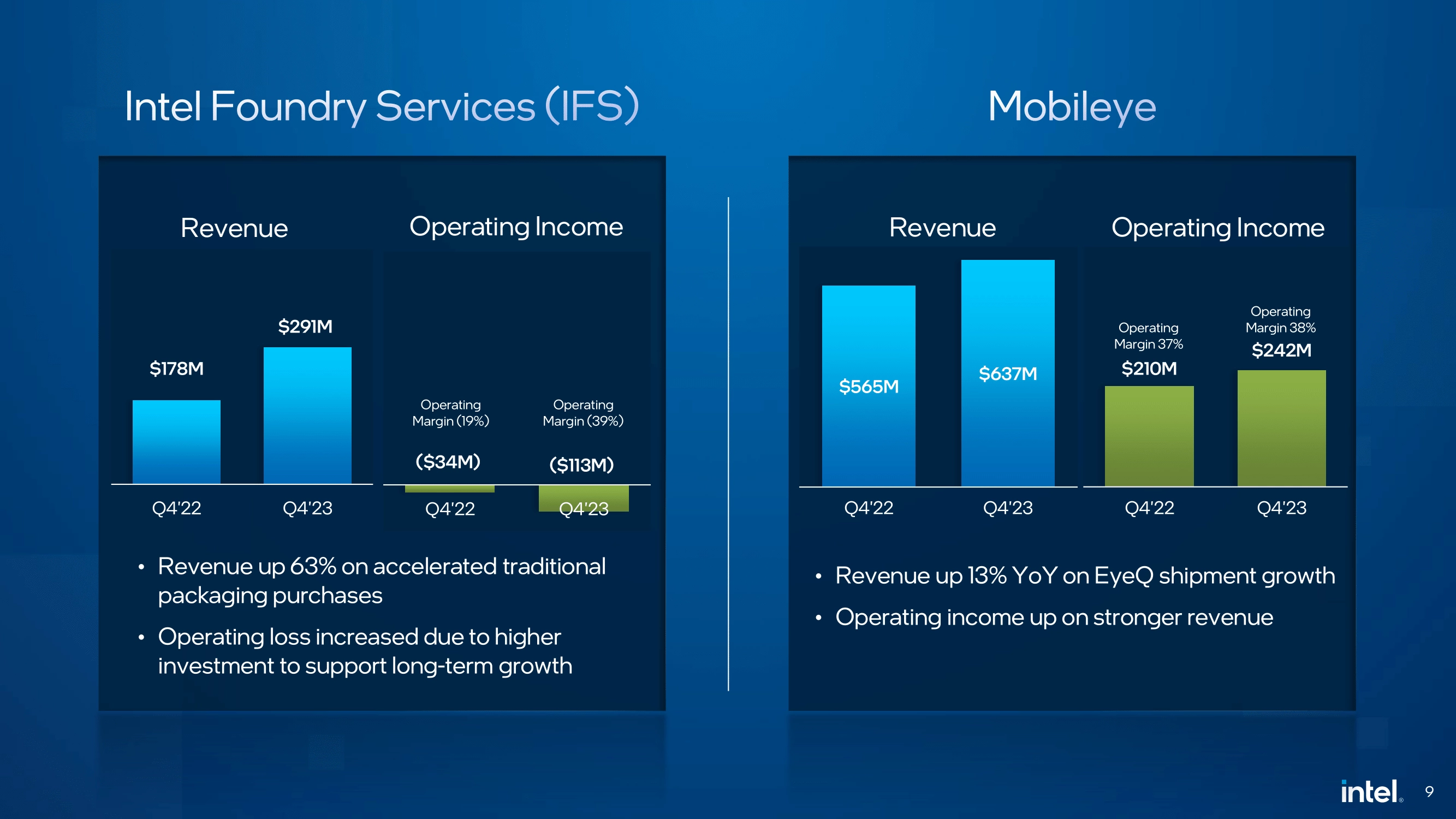

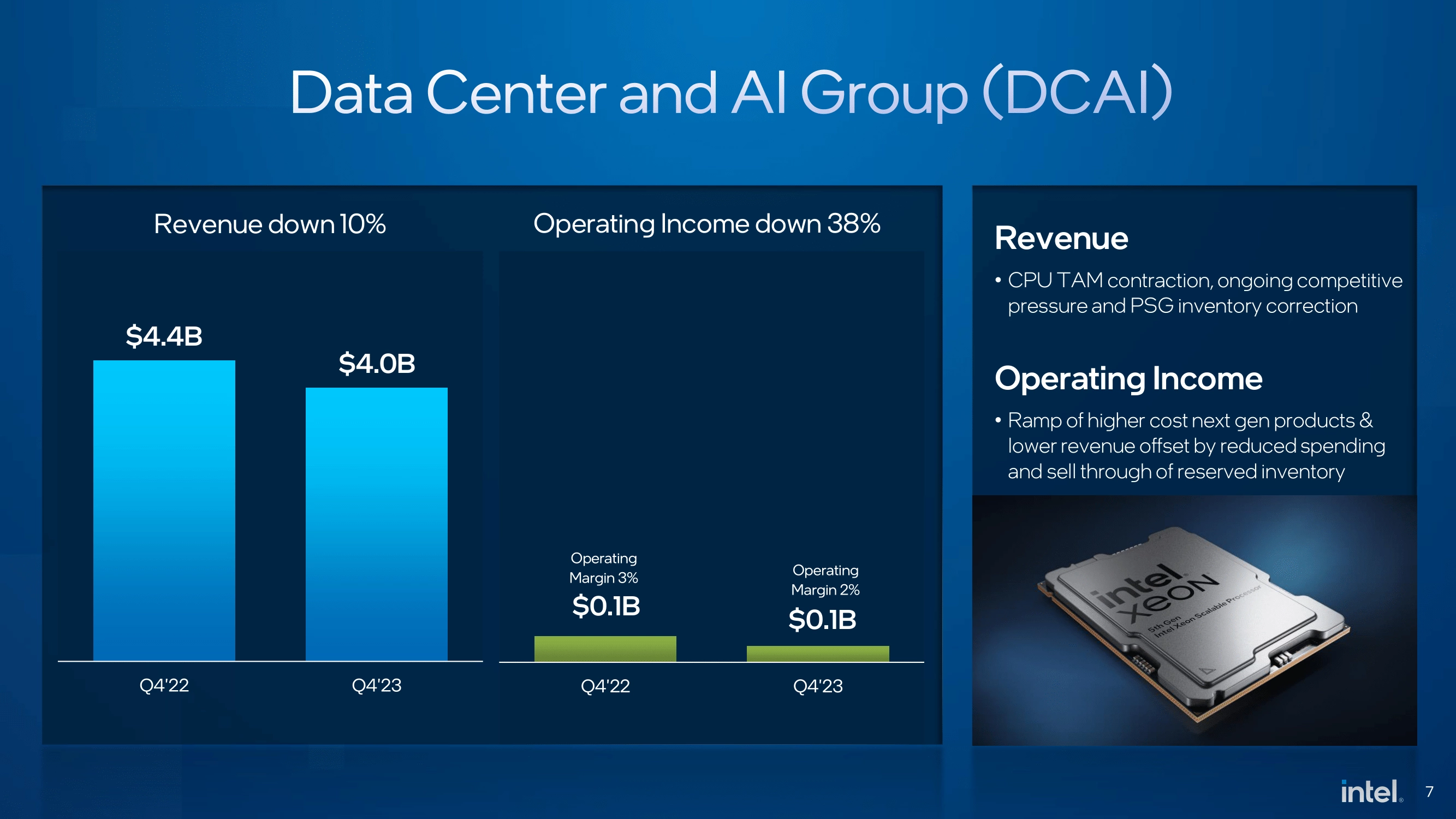

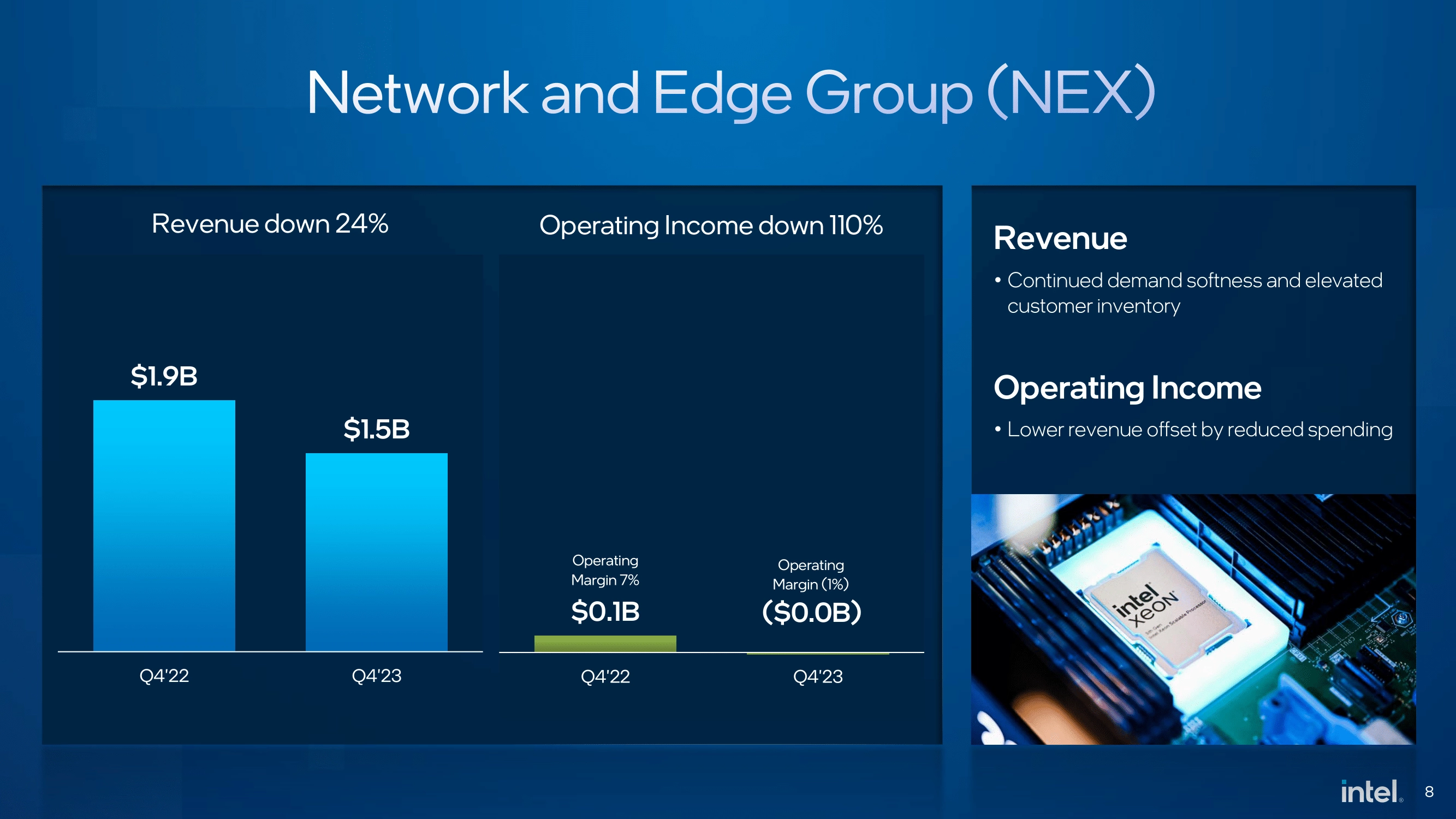

Le Data Center and AI Group tire la tronche et fut virtuellement non profitable pendant ce quatrième trimestre. Pourquoi ? Simple, la lutte est trop difficile avec les EPYC d’AMD et ce n’est certainement pas Sapphire Rapids arrivé beaucoup (beaucoup) trop tardivement qui aura réussi à bouleverser le statu quo. Les espoirs se situent maintenant du côté de Granite Rapids et Sierra Forest, mais dont les couts élevés de production ont également contribué à tirer les finances de la division vers le bas. Du reste, les choses n’ont pas vraiment changé : la division NEX d’Intel est toujours aussi léthargique et vivote ; Intel Foundry Services continue à croitre, mais coute cher, car beaucoup d’investissements très lourds doivent être fait ; Mobileye affiche toujours une bonne santé et reste une activité solide pour le fondeur.

vs

vs

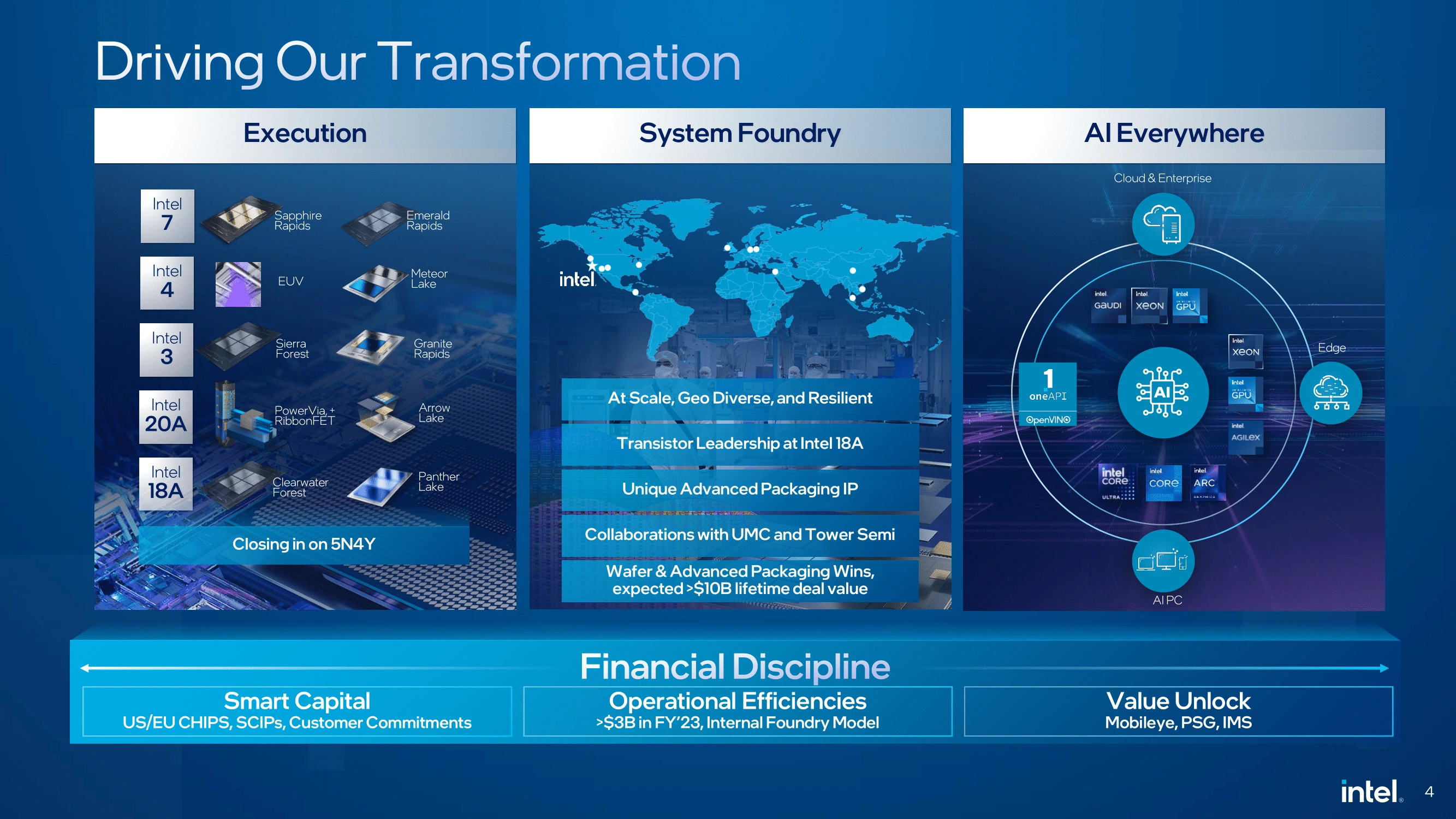

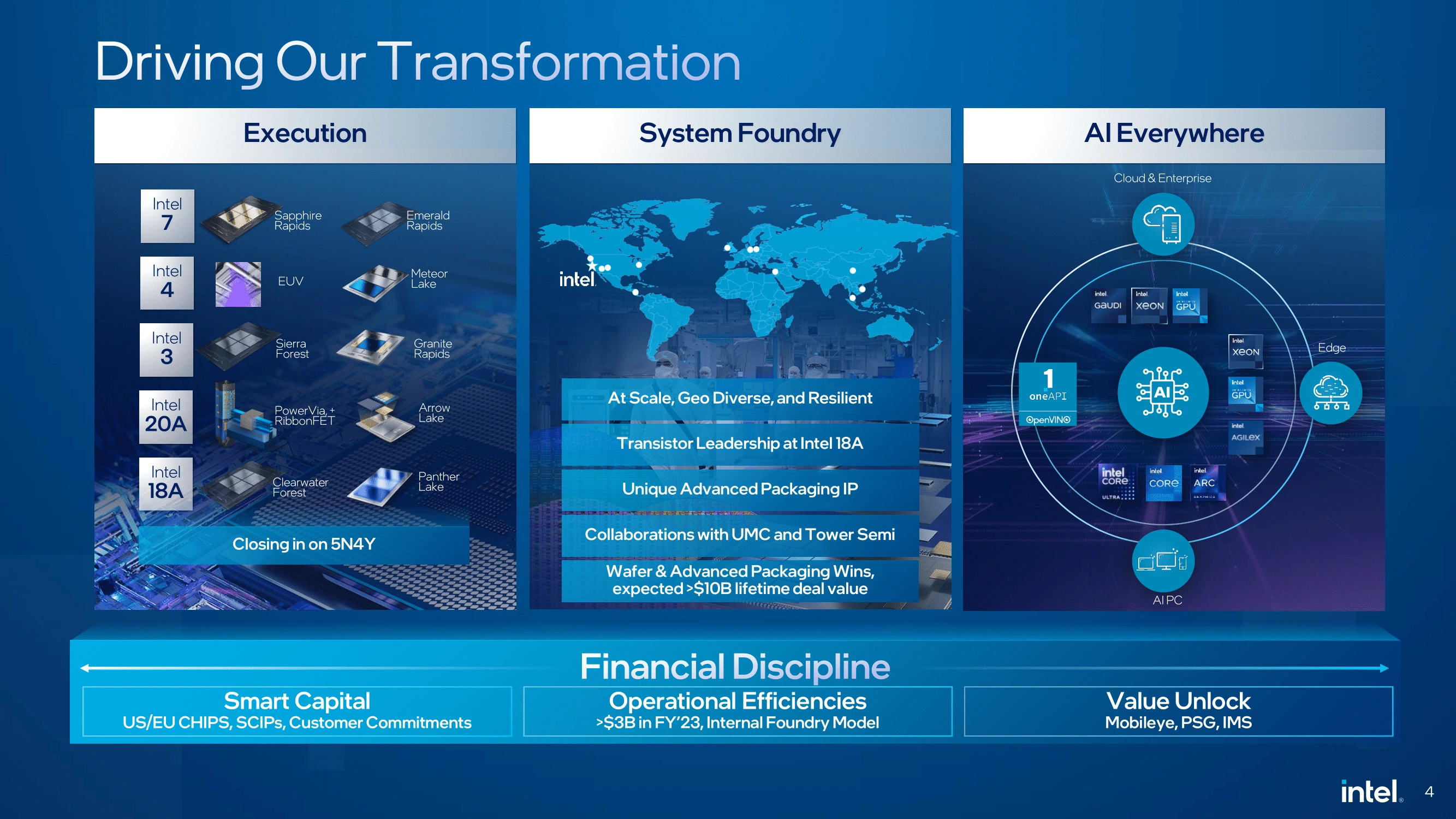

Face à ce bilan relativement mitigé, il n’y a généralement qu’une chose à faire pour (se) rassurer : vendre du rêve en parlant de l’avenir ! C’est précisément ce qu’a fait le fondeur en concentrant une bonne partie de sa présentation sur la transformation et les nombreux projets toujours en cours. Intel 20A, Intel 18A, Arrow Lake, Clearwater Forest, Panther Lake, AI Everywhere, fonderie, Gaudi2, Gaudi3, discipline financière... Intel a couvert de nombreuses bases dans son blabla, sans que l’on sache ce que tout cela va contribuer cette année. Par exemple, le fondeur ne s’attend pas à des ventes exceptionnelles pour ses accélérateurs IA en 2024. Peu surprenant, NVIDIA est tout simplement trop fort sur ce segment pour l’instant. En revanche, l’accent fut mis en particulier sur Intel Foundry Services et son service de fonderie ouvert à tous, pour lequel un 4ᵉ client aurait signé pour de la puce HPC fabriquée sur le procédé Intel 18A, en plus de la signature de 3 nouveaux contrats pour du packaging au cours du 4e trimestre. Par ailleurs, Intel vante aussi que plus de 50 puces de tests sont planifiées pour 2024 et 2025, et seront à 75 % en 18A.

En attendant de voir ce que tout cela va donner cette année (et au-delà), les perspectives peu alléchantes pour Q1 2024 - trimestre traditionnellement mou - avec un chiffre d’affaires de "seulement" 12,7 milliards de dollars n’ont pas vraiment emballé une bourse toujours aussi émotive et qui a réagi en faisant significativement baisser le cours de son action. Rendez-vous d'ici à quelques jours pour les résultats d'AMD !