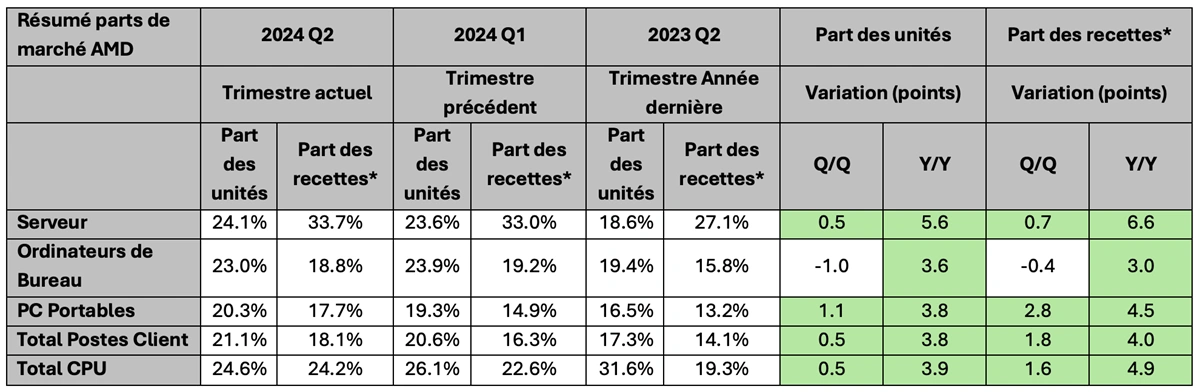

Mercury Research a publié son nouveau rapport d’analyse des chiffres du marché du processeur vendu par AMD et Intel pour desktop, mobile et serveur. Il couvre cette fois-ci la période du second trimestre 2024, qui s’était donc achevée fin juin. En mai dernier, David vous avait parlé du rapport pour Q1 2024 du même analyste, lequel avait mis en évidence une progression d’AMD sur l’ensemble des segments. Mais qu’en a-t-il été pour Q2 2024 ? L’embellie constatée précédemment, s’est-elle confirmée ?

Côté Desktop

Alors qu’AMD avait réussi à passer à 23,9 % des parts de marché du processeur pour ordinateur de bureau, une belle hausse par rapport au 19,8 % de Q4 2023, l’entreprise a malheureusement ralenti dans son élan et perdu un peu de sa progression face à Intel. Certes, l’évolution reste faible, elle n’a été que d’environ 1 %, pour un total de 23 % des parts pour Q2 2024. Par conséquent, Intel a pu récupérer à son nom 77 % du marché. En somme, c’est plus une stagnation qu’autre chose et ça n’en reste pas moins un résultat historiquement très bon pour AMD et moins bon pour Intel. Il n’est pas à écarter que ce ralentissement pour AMD puisse être lié au moins en partie à l’anticipation du lancement des Ryzen 9000, ayant pu se traduire par une réduction des Ryzen 7000 en circulation dans les canaux de distribution et une promotion moins agressive. En tout cas, vivement le rapport pour le troisième trimestre ! Il pourrait être bien plus intéressant, puisque cette période aura été marquée d’une part par l’introduction (assez timide) des Ryzen 9000, mais aussi les problèmes d’Intel avec ses Raptor Lake et Raptor Lake Refresh.

Côté Mobile

Ici, le constat est inversé. AMD a gagné un petit % depuis le trimestre dernier et s’est retrouvé avec 20,3 % des parts du CPU x86 pour laptop/notebooks, soit le niveau qui avait déjà été atteint pendant Q4 2023. Notez que l’entreprise n’a toujours pas réussi à battre son pic à 24,8 % du second trimestre de 2022. Bien entendu, les quantités vendues sont certainement supérieures aujourd’hui qu’elles ne l’étaient il y a deux ans. Pour AMD comme pour Intel, la mode des PC "IA" et Copilot+ devrait encore booster le segment, sans pour autant déjà contribuer à ralentir la demande pour l’offre existante de CPU. Par ailleurs, l’efficacité de Zen 5 devrait logiquement faire fureur et donc les futurs Ryzen AI également si les performances sont aux rendez-vous. Il y a d’autant plus un coup à jour pour AMD avec les problèmes de rendement dont souffrirait la génération Meteor Lake d’Intel. À voir si Lunar Lake changera la donne, mais cette génération n’aura pas encore d’incidence sur les prochains chiffres du troisième trimestre. L’autre point à retenir ici, c’est qu’AMD ne semble pas faire beaucoup de sous sur le segment mobile et y vend a priori surtout des puces peu chères. Comme en témoigne sa part de 17,7 % des revenus des ventes de CPU pour laptop. Néanmoins, il y a là aussi eu une progression, de 2,8 % par rapport à Q1 2024 et 4,5 % à Q2 2023.

Côté Serveur

Le meilleur pour la fin ? Intel a perdu un peu de terrain sur le marché du serveur et AMD en a profité pour en capturer 0,5 % de plus. L’équipe de Lisa Su a donc terminé Q2 2024 avec 24,1 % des parts, une belle progression de 5,6 % sur un an et accessoirement un nouveau record pour l’entreprise ! Merci les EPYC, bien sûr ! Intel conserve toujours à son nom 75,9 % du volume de CPU vendus pour les centres de données, cependant, il est très intéressant de noter que l’équipe Pat Gelsinger n’a généré que 3,0 milliards de chiffres d’affaires. En face, avec seulement 24,1 % des parts du volume vendu, AMD a encaissé 2,8 milliards de dollars, soit 33,7 % de l’ensemble des ventes de CPU pour serveur ! Ce gros contraste implique qu’AMD équipe les meilleures machines équipées des puces les plus performantes (ce qui se vérifie facilement, il suffit de jeter un oeil au TOP500), et surtout que le prix de vente moyen d’un EPYC est considérablement plus élevé que celui d’un Xeon, qu’Intel se retrouve certainement à devoir brader pour les écouler et limiter l’hémorragie. Ici aussi, la suite promet d’être intéressante, surtout avec Zen 5, qui semble avoir été taillé avant tout pour les datacenters. (Source : Mercury Research, via Tom's)